Welche Kosten werden in meinem Unternehmen anfallen? Welche Umsätze kann ich erwarten? Diese und mehr Fragen kannst du mit unserer kostenlosen Finanzplan-Vorlage beantworten.

In diesem Artikel

Ein Finanzplan ist ein wichtiges Tool für die Finanzverwaltung und damit den Bestand sowie den Erfolg eines Unternehmens. Allerdings lässt es sich nicht mit halbherzigen Kalkulationen und einer “das-wird-schon-richtig-sein-Haltung” auf die Beine stellen, sondern erfordert gewissenhafte Überlegungen und detaillierte Analysen. Insbesondere dann, wenn er dazu verwendet werden soll, um Investoren und Kreditgeber vom geschäftlichen Vorhaben zu überzeugen. Damit du die Entwicklung deines Unternehmens nicht zu optimistisch oder die Kosten zu knapp kalkulierst, haben wir eine Finanzplan-Vorlage entworfen, die dir bei der Planung deiner Finanzen helfen soll und die du dir hier kostenlos herunterladen kannst.

Downloade hier unsere kostenlose Finanzplan-Vorlage

Definition: Was ist ein Finanzplan?

Ein Finanzplan ist Teil des Businessplans und umfasst die zukünftigen, geschätzten Einnahmen und Ausgaben eines Unternehmens und ist damit gleichzeitig Grundlage für die Kapitalbedarfsplanung. Damit gibt er Aufschluss darüber, ob sich eine Firmengründung wirtschaftlich lohnt und ein Unternehmen langfristig am Markt bestehen kann.

Als Mittel zur finanziellen Steuerung soll der Finanzplan Unternehmen in die Lage versetzen, einen Plan-Ist-Vergleich des laufenden Betriebes für ihr Geschäft zu machen, damit sie immer wissen, wo sie gerade stehen. Er besteht aus mehreren Teilplänen.

Eine häufig gestellte Frage ist: Wer kann einen Finanzplan erstellen? Meistens handelt es sich um Gründer, Startups oder Unternehmer, die sich bei Investoren oder der Bank um eine Finanzierung bemühen.

Wozu benötigt man einen Finanzplan?

Es gibt verschiedene Gründe für die Erstellung eines Finanzplans. Hauptsächlich braucht man einen Finanzplan in zwei Situationen: Zum einen, um Investoren oder Kreditgeber von der Machbarkeit einer Geschäftsidee zu überzeugen. Zum anderen überprüfen Unternehmer damit für sich selbst, ob ihre Idee sich erfolgreich umsetzen lassen kann.

Für diese beiden Zwecke ist es erforderlich, dass der Finanzplan in der Planungsphase vor der Gründung erstellt wird. Darüber hinaus sollten Unternehmen ihre Finanzplanung jedoch durchgehend betreiben, um die Entwicklung ihrer Finanzen nachzuverfolgen und so den Erfolg des Unternehmens zu sichern.

Dafür kann eine Finanzplan-Vorlage eine wertvolle Ressource sein. Um dein Unternehmen dabei zu unterstützen, haben wir eine kostenlose Finanzplan-Excel für dich erstellt, die du herunterladen kannst: Du kannst sie duplizieren, um deinen eigenen Plan zu erstellen, und dabei das Original als Vorlage verwenden.

Wie du die Vorlage verwenden kannst, erfährst du weiter unten im Artikel; zunächst aber noch einige Definitionen, wie zum Beispiel was in einen Finanzplan gehört.

Was gehört in den Finanzplan?

Eine klare Gliederung ist das A und O eines erfolgreichen Finanzplans. Dazu gehören die folgenden Bestandteile:

- Umsatzplanung

- Kostenplan

- Investitionsplan

- Liquiditätsplanung

- Kapitalbedarf

- Finanzierungsplan

- Rentabilitätsrechnung

Im Folgenden findest du eine kurze Definition für jedes Element sowie einige praktische Tipps.

1. Umsatzplan

Mit Umsatz ist das gemeint, was an Geld ins Unternehmen reinkommt. Für diesen Teil deines Finanzplans berechnest du alle Umsätze (in Nettobeträgen), die du mit deinen Produkten oder Dienstleistungen monatlich oder jährlich voraussichtlich erzielen wirst. Nimm dir die Zeit, die du brauchst, eine umfangreiche Recherche zu betreiben und so realistisch zu planen.

2. Kostenplan

Im Kostenplan werden alle laufenden Kosten festgehalten. Sie lassen sich in die zwei Hauptkategorien variable und fixe Kosten unterteilen. Variable, bzw. umsatzabhängige Kosten sind jene Aufwendungen, die bei der Produktion von Gütern (zum Beispiel Materialkosten) oder der Erstellung eines Dienstleistungsangebots entstehen.

3. Investitionsplan

Teil der Kosten sind die Investitionen. Diese umfassen Ausgaben für Güter, die du dem Anlagevermögen deines Unternehmens zuordnen kannst, da sie dem Geschäft langfristig dienen sollen. Je nach Art des Geschäfts fallen die Investitionskosten geringer oder höher aus. Ein Berater kann oft mit überschaubaren, anfänglichen Ausgaben für Büroausstattung etc. starten. Wenn du dagegen ein Logistikunternehmen aufbauen willst, fallen die Investitionen für Lagerhallen, Transportmittel etc. deutlich höher aus.

4. Liquiditätsplan

Im Liquiditätsplan geht es um die Sicherstellung der Zahlungsfähigkeit. Dieser ist besonders wichtig für die Finanzierungsplanung, denn ohne liquide Mittel landet man schnell in der Insolvenz. In diesem Plan werden Ein- und Auszahlungen verbucht. In den ersten Monaten nach der Existenzgründung bewegt sich der Kontostand meistens im Minus. Das ist zu erwarten und völlig normal, da in der Anfangsphase mehr Geld rausgeht als reinkommt.

5. Kapitalbedarf- und Finanzierungsplan

Beim Kapital wird zwischen Eigen- und Fremdkapital unterschieden. Zum Eigenkapital gehören die Mittel, die du und deine Investoren einbringen. Das Fremdkapital bezeichnet Kredite und Darlehen. Den Kapitalbedarfs- und Finanzierungsplan stellst du auf, um herauszufinden, ob deine Geschäftsidee finanzierbar ist und in welcher Höhe du Kredite aufnehmen musst.

6. Rentabilitätsrechnung

Mit der Rentabilitätsrechnung kannst du feststellen, wie gewinnbringend dein Unternehmen ist und wann. Das ist dann der Fall, wenn die Umsätze längerfristig höher sein werden als die Aufwendungen. In der Rentabilitätsrechnung stellst du deine gesamten erwarteten Jahres-Einnahmen und -Ausgaben aus dem Umsatz- und Kostenplan übersichtlich aufgeschlüsselt gegenüber und ziehst die Kosten von den Umsätzen ab. Nach Abzug der zu erwartenden Steuern erhältst du den absehbaren Gewinn.

Wie unsere Finanzplan-Vorlage funktioniert

Hier geht es zum Download unserer kostenlosen Finanzplan-Vorlage

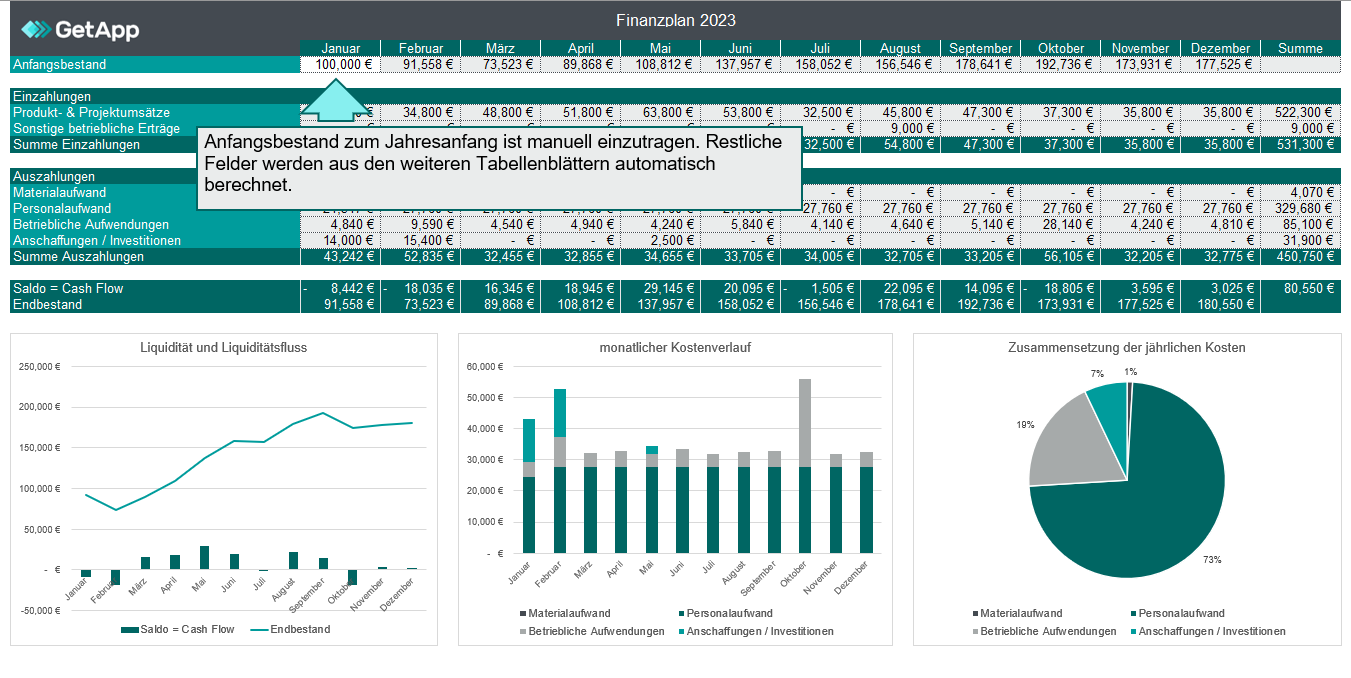

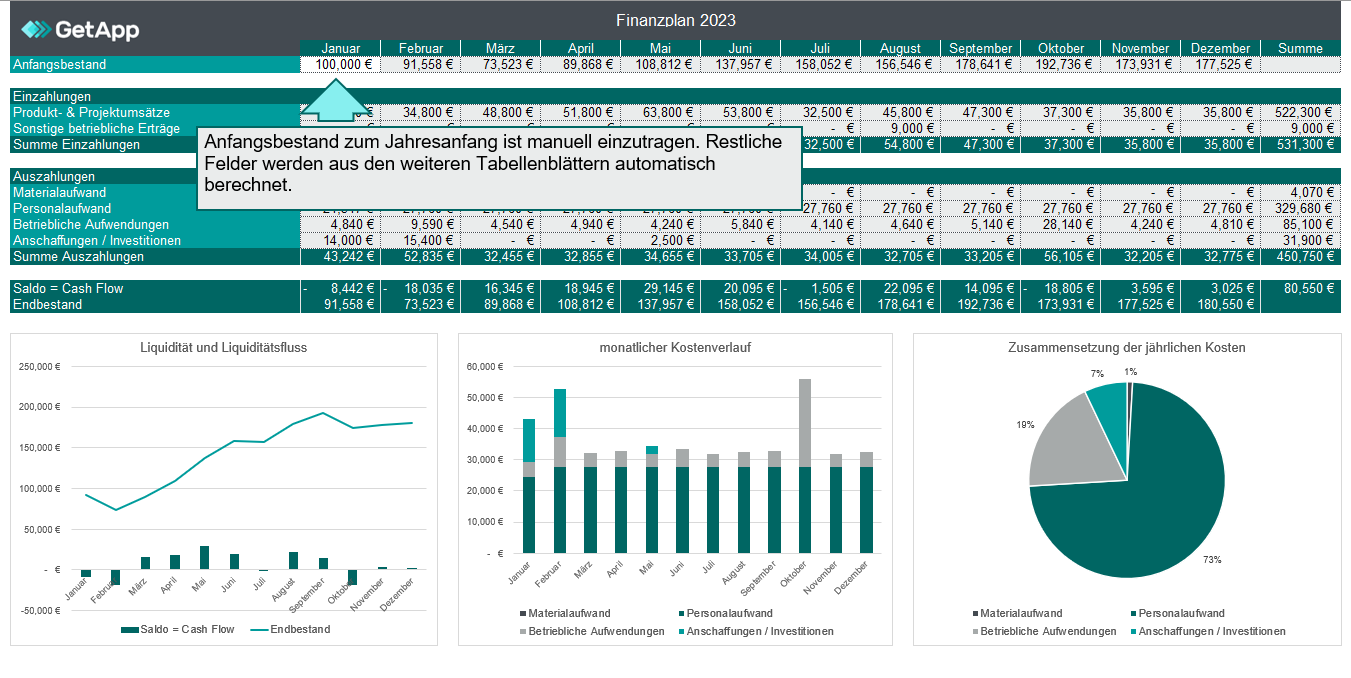

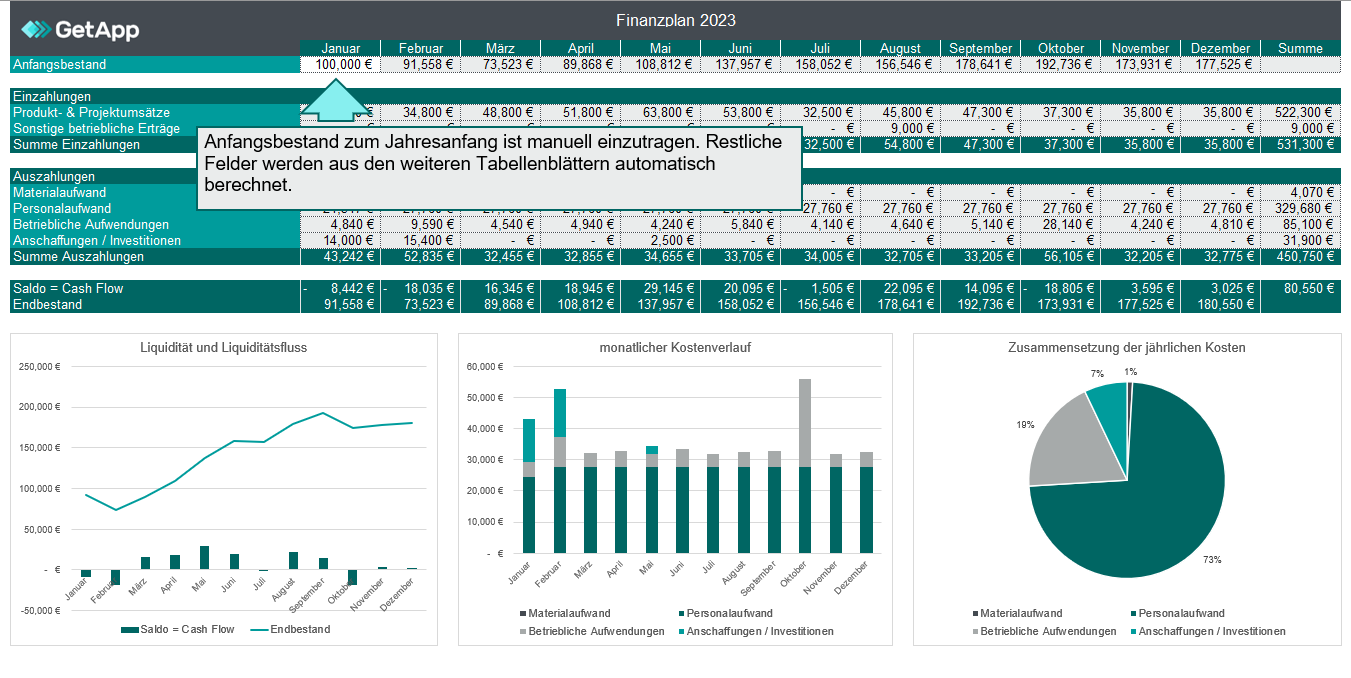

Die Finanzplan-Vorlage ist eine einfache Exceltabelle, die dir einen Überblick über deine Zahlungsfähigkeit, also die Liquidität, geben soll. Dort kannst du alle Geldströme (Ein- und Auszahlungen) gegenüberstellen und einen Kapitalbedarf ermitteln, den du vielleicht in der Zukunft hast. Die Vorlage enthält fünf Reiter: Eine Übersicht, den Kostenplan, die Personalkosten, den Umsatzplan und Details für die Personalkostenberechnung.

1. Übersicht

Der erste Reiter stellt eine Übersicht dar. Hier ist der Anfangsbestand Januar zu befüllen. Die restlichen Felder werden aus den anderen Tabellenblättern automatisch berechnet und übernommen. Wir haben die Felder zum Zwecke der besseren Veranschaulichung beispielhaft befüllt. Insgesamt zeigt die Übersicht den Anfangsbestand, alle Ein- und Auszahlungen sowie den Cashflow am Monatsende.

2. Kostenplan

Im zweiten Reiter der Finanzplan-Excelvorlage trägst du alle geplanten Auszahlungen, bzw. Kosten ein. Dazu gehören sowohl Fixkosten wie Miete, Büroausstattung und Betriebskosten, als auch die variablen Kosten. Das können zum Beispiel Ausgaben für Reisen, Roh- oder Hilfsstoffe sein.

Wir berücksichtigen in der Kostenplanung vier Hauptbereiche, die später in die Gewinn- und Verlustrechnung einfließen, welche wiederum Teil der Bilanz ist:

- Materialaufwand: Hier kannst du alle Aufwendungen für Bereiche wie Roh-, Hilfs- und Betriebsstoffe sowie bezogene Leistungen und Waren eintragen.

- Personalaufwand: Dort werden Löhne und Gehälter aufgenommen. Die Kosten für Personal werden automatisch aus dem Tabellenblatt “Personalkosten” übernommen und auf 12 Monate verteilt. Dazu später mehr.

- Betriebliche Aufwendungen: Diese enthalten Raumkosten, Marketing, KFZ-Kosten, Kommunikation und EDV, Recht- und Beratungskosten, Steuern und Versicherungen und Sonstiges.

- Anschaffungen/Investitionen: Damit sind abschreibungswirksame Komponenten wie immaterielle Vermögensgegenstände, Immobilien, technische Anlagen und Maschinen sowie Büro- und Betriebsausstattung gemeint. Sie werden in den Anschaffungen eingeplant, wenn sie in der Bilanz aktiviert werden.

3. Personalkosten

Im dritten Reiter lassen sich nun die Personalkosten berechnen. Dafür kannst du in Spalte B die Namen deiner Mitarbeiter eintragen und in den Spalten C bis I alle für die Personalkostenberechnung relevanten Elemente. Dazu zählen das Monatsgehalt, variable Gehaltsbestandteile (Urlaubsgeld, Weihnachtsgeld etc.), die Sozialversicherung und der Arbeitgeberanteil.

4. Umsatzplan

Im Umsatzplan auf dem vierten Tabellenblatt erfasst du alle Einzahlungen, mit denen du im Laufe des Jahres rechnest. Diese sind in die zwei Hauptkategorien Handelswarenerlöse (Produkte oder Dienstleistungen) und sonstige betriebliche Einnahmen aufgeteilt. Darunter fallen zum Beispiel Erlöse aus dem Abgang von Anlagevermögen wie dem Verkauf von benutzten Firmengeräten. Der Umsatz für Projekte wird anhand der Personenstunden und dem Stundensatz kalkuliert. Allerdings kannst du auch alternative Planungsgrößen hinzufügen.

5. Details Personalkosten

Um dir bei den Feinheiten der vollständigen Personalkostenberechnung eines Mitarbeiters zu helfen, haben wir das fünfte Tabellenblatt “Details Personalkosten” zur Vorlage hinzugefügt. Beispielsweise lässt sich hier die Anwesenheit von Mitarbeitern ermitteln, die sich aus dem Arbeitsvertrag und Schätzungen zu Krankheits- und Weiterbildungstagen, Teamevents und anderen Veranstaltungen ergeben. Auch die Kosten für den Arbeitgeberanteil können hier kalkuliert werden. Der sich daraus ergebende Prozentsatz wird in das Tabellenblatt “Personalkosten” übernommen. Zudem erhältst du eine Übersicht über die gesamten Personalkosten pro Jahr und Monat, den EK Stundensatz sowie den EK Tagessatz.

Mit unserer kostenlosen Finanzplan-Vorlage in Excel zum professionellen Finanzplan

Der Finanzplan ist das Herzstück deines Businessplans. Mit ihm gestaltest du die Zukunft deines geschäftlichen Vorhabens, bewertest Risiken und beugst Krisen vor. Deshalb solltest du ausreichend Zeit in die Erstellung der Finanzplanung investieren. Dabei hilft dir unsere kostenlose Finanzplan-Vorlage.

Downloade jetzt unsere kostenlose Finanzplan-Vorlage

Finanzen verwalten: Weitere Tools

Häufig setzen Gründer und Unternehmer ein Tool für die Erstellung eines Finanzplans ein. Software für die Finanzverwaltung oder Excel-Vorlagen bietet die Möglichkeit, Finanzpläne elektronisch zu erstellen und zu verwalten.

Als wesentlicher Teil des Finanzplans lässt sich der Liquiditätsplan gut in Excel abbilden und ist besonders für kleine Unternehmen geeignet, die in Excel planen. Sobald andere Schwerpunkte wie die Bilanz- oder Rentabilitätsplanung gesetzt werden sollen, empfiehlt sich der Umstieg auf eine vollständige Finanzverwaltungssoftware.

Softwareprogramme für die Finanzverwaltung werden dazu verwendet, um die finanzielle Stabilität von Unternehmen zu analysieren und zu verfolgen. Sie unterstützen außerdem bei der Datenvisualisierung und dem Controlling. Ein weiterer wesentlicher Vorteil von Software ist auch, dass man den Planungsstand mit dem tatsächlichen Ist-Stand später leichter vergleichen und so zukünftige Planungen besser durchführen kann.

Wenn dein Finanzplan steht und du dein Unternehmen gegründet hast, lohnt sich auch ein Blick auf weitere Softwarelösungen für das Management deiner Finanzen. Einige davon sind:

- Budgeting Software

- Buchführungsprogramme

- Business Performance Software

- Bilanzsoftware

- Financial Reporting Software